Kdv Hariç Hesaplama

KDV Hesapla - kdv dahil hariç

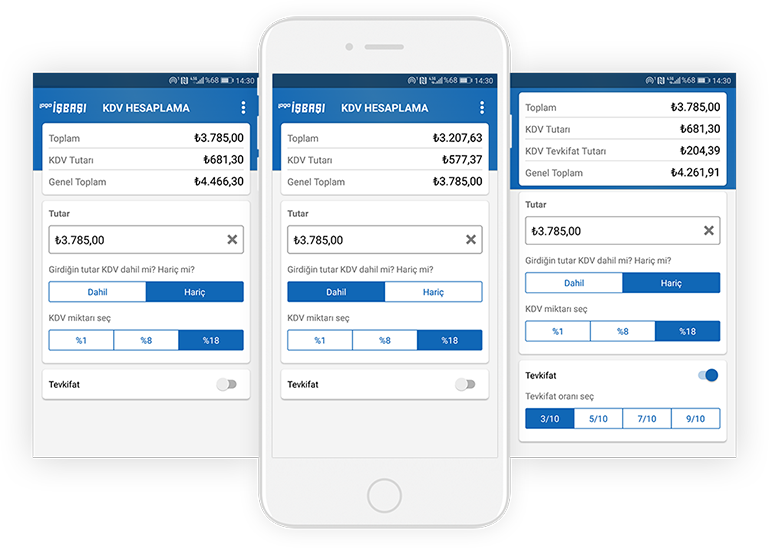

Bu uygulama hakkında

Özellikle fatura kullananların vaktini alan KDV hesaplama işlemini kolayca yapabilecekleri reklam içermeyen, çok pratik, basit ve sade bir uygulama. Tutarı girin, KDV oranını belirtin, HESAPLA düğmesine basın; bu kadar. Girilen tutarın KDV Dahil ve KDV Hariç bilgilerini bir arada görebilirsiniz.

Kolay kullanım alanı olarak isimlendirdiğimiz bölümdeki düğmeleri kullanarak %1, 8 ve 18 KDV oranlarını ayrıca HESAPLA düğmesine basmaksızın görebilirsiniz. Dilerseniz kendiniz istediğiniz oranı yazarak yüzde hesaplama yapabilirsiniz.

Zaten vergi ödeyen değerli vatandaşlarımız için tasarlanmış olan uygulamamız tamamen ücretsizdir. İçerisinde reklam yoktur. Hesaplama yaparken sizi uğraştıracak durumlarla karşılaşmazsınız.

Uygulamamız hiçbir özel izin gerektirmez (internet bağlantısı, konum bilgilerinize erişim gibi).

KDV dahil ve hariç tutarları yazı ile görebilirsiniz.

Hesaplama sonuçlarını tek dokunuş ile paylaşabilirsiniz.

Uygulamamızı iyi günlerde kullanmanız temennisiyle, herkese hayırlı işler, bol kazançlar dileriz.

Güncellenme tarihi

13 Eki 2022

KDV Hesaplama Aracı

KDV (Katma Değer Vergisi) ile İlgili Sıkça Sorulan Sorular

KDV (Katma Değer Vergisi) Nedir?

KDV, (Katma Değer Vergisi) 3065 sayılı Katma Değer Vergisi Kanunu ile düzenlenen, ödemeler üzerinden farklı oranlarla alınan bir vergidir. Her ne kadar şirketler KDV farkı ödemesi yapsa da, temel olarak son tüketici tarafından ödenmektedir.

KDV Nasıl Hesaplanır?

İlk olarak, KDV hesaplaması yapmak istediğiniz tutarı net olarak biliyor olmanız gerekir. Daha sonra ürün veya hizmetiniz ile ilgili ülkemizde uygulanan yasal KDV oranını (%1, %8 veya %18) öğrenmeniz gerekmektedir. En son işlem ise, KDV dahil veya hariç olarak seçim yapmak ve KDV hesaplama işlemini başarılı bir şekilde tamamlamak olacaktır. Bunun yanı sıra KDV hesaplaması için kullanılan en basit formül; "Ürün veya Hizmet Tutarı x KDV Oranı = KDV Tutarı" olarak uygulanmaktadır.

KDV Dâhil Hesaplama Nasıl Yapılır?

KDV dâhil hesaplama, "KDV hariç ürün fiyatı x (1 + KDV Oranı)" formülü kullanılarak hesaplanır.

KDV Hariç Hesaplama Nasıl Yapılır?

KDV hariç hesaplama, "(Brüt Tutar) / [1 + (Vergi Oranı/100)]" formülü kullanılarak hesaplanır.

KDV Beyannamesi Nedir?

KDV beyannamesi, vergi mükelleflerinin satılan mal ve hizmetten elde ettikleri gelir üzerinden ne kadar vergi ödemekle yükümlü olduklarını gerekli kurumlara bildirmesidir. Bu bildiri, devletin belirlediği vergi oranları üzerinden yapılır.

KDV Beyannamesi Ne Zaman Ödenir?

KDV beyannamesinin verilmesi gereken gün, her ayın 24. günü olarak belirlenmiştir. Aynı zamanda beyanname mükellefin bağlı olduğu vergi dairesine verilmektedir. KDV beyannamesinin ödeme zamanı ise verildiği ayın 26. gününün akşamına kadar yapılmalıdır.

KDV Beyannamesi Nasıl Düzenlenir?

İlk olarak “Katma Değer Vergisi Beyannamesi Formu“nun eksiksiz bir şekilde doldurulması gerekir. Özellikle siyah veya mavi tükenmez kalem kullanılması gerekir. Ayrıca KDV beyannamelerini bağlı bulunduğunuz vergi dairesine elden verebilir veya posta yolu ile ister taahhütlü ister iadeli taahhütlü olarak gönderebilirsiniz. KDV beyannamesi, internet vergi dairesi aracılığı ile e-Beyanname şeklinde de düzenlenip gönderilmesi mümkündür.

Türkiye'de Güncel KDV Oranları Nelerdir?

Ülkemizde ürün ve hizmet sağlanması durumunda uygulanacak üç farklı KDV oranı vardır. Genel KDV oranı %18'dir. Gelir İdaresi Başkanlığı tarafından KDV indirimli olarak belirtilen ürün ve hizmetlere ise %1 ve %8 KDV uygulanır. Bu listede bulunmayan bütün işlemlerde KDV hesaplama için %18 oranı kullanılır.

Güncel KDV oranları listesine ilgili bağlantıdan ulaşabilirsiniz.

KDV İndirimi Nedir?

KDV indirimi, vergi mükellefi kişiler ve kurumlar için devlet tarafından sağlanan istisna ve teşviklerdir. KDV indirimi ile son tüketiciye yapılan satış veya verilen hizmet sonucunda, son tüketici haricindeki tarafların KDV ödememesi amaçlanır. Böylece üretim, satış ve lojistik zincirinde bulunanlar ödedikleri vergiyi tahsil ettikleri vergiden düşebilirler. Böylece işletmelerin cirolarında artış görünür.

KDV (Katma Değer Vergisi) Neden Alınır?

KDV (Katma Değer Vergisi) bir tüketim vergisidir. Hizmetin veya bir ürünün satışını yapanın ödemiş olduğu fakat hizmeti veya ürünü satın alanın üzerine yüklenen bir tüketim vergisidir.

KDV Matrahı Nedir?

KDV matrahı, ürün veya hizmetin KDV eklenmeden önceki tutarını belli etmektedir. KDV matrahı, ürün veya hizmetin KDV içermeyen fiyatının aylık toplamıdır.

KDV Matrahı Nasıl Hesaplanır?

KDV matrahı, "KDV Tutarı / KDV Oranı x 100 = Matrah" formülü kullanılarak hesaplanmaktadır.

KDV Tevkifatı Nedir?

KDV Tevkifatı, katma değer vergisi üzerinden bölüşme veya kesinti yapma anlamına gelmektedir. Devlet, alıcı ve satıcılardan alınan vergileri taraflar arasında bölüştürme işlemi yapar ise, bu işlem KDV Tevkifatı olarak adlandırılır.

KDV Hesaplama Yuvarlama Farkı Nedir?

KDV Hesaplama Yuvarlama Farkı, virgülden sonraki üçüncü basamak eğer beşten büyük ise, yukarıya doğru yuvarlama işleminin yapılmasına verilen isimdir. Örnek vermek gerekir ise, 2,257 sayısı 2,26 olarak yukarıya doğru yuvarlanabilmektedir.

Hesaplanan KDV Nedir?

İşletmelerin, yapılan mal veya hizmet teslimi sonucunda, tüketiciden tahsil ettikleri kdv tutarlarına verilen isimdir.

İndirilecek KDV Nedir?

İşletmelerin mal veya hizmeti teslim aldıktan sonra, satıcıya ödedikleri vergi tutarlarına verilen isimdir.

Yüzde (%) 1 KDV Uygulanan Ürünler Hangileridir?

Yüzde (%) 1 KDV uygulanan ürünler; bulgur, pirinç, nohut, arpa ve tüm bakliyat ürünleri, çay, su, tuz, katı yağ, sıvı yağ, şeker, beyaz et, kırmızı et, balık, peynir, süt, krema, yoğurt, zeytin, yumurta, soğan, patates, domates, salatalık, biber gibi sebze ürünleri, meyveler, konserve yiyecekler, turşu, reçel, salça, pekmez, bal, fındık helvası, tahin helvası, lokum, çikolata, kraker, bisküvi, pasta, gofret, baklava, kek, makarna, yufka, şehriye, fındık, tahıl gevreği, badem, ceviz, fıstık gibi kuruyemiş ürünleri, baharatlar ve bunun yanı sıra bebek mamalarında da KDV oranı %1 şeklindedir.

Yüzde (%) 8 KDV Uygulanan Ürünler Hangileridir?

Yüzde (%) 8 KDV uygulanan ürünler; sabun, deterjan, dezenfektan, şampuan, ıslak mendil, kağıt havlu, tuvalet kağıdı, kağıt mendil, peçete, diş macunu, diş fırçası, diş iplikleri, bebek bezi, hijyenik ped gibi ürünlerde KDV oranı %8 şeklindedir.

Yüzde (%) 18 KDV Uygulanan Ürünler Hangileridir?

Yüzde (%) 18 KDV uygulanan ürünler; alkollü mekanlarda, turizm belgesi olan restoranlarda, altın ve pırlanta gibi değerli maden ürünlerinin tüketim kalemlerinde, tablet, akıllı telefon ve bilgisayar gibi elektronik ürünlerde, bulaşık makinesi, çamaşır makinesi, buzdolabı (beyaz eşya) ve mobilya gibi ürünlerde uygulanan KDV oranları ise %18 şeklindedir.

KDV Hesaplama

KDV Hesaplama Hakkında

Katma Değer Vergisi ya da kısaca KDV, alıcının satıcıya ödediği bir tüketim vergisidir. Ürünün ilk üretilmesi ile son anına kadar ortaya çıkan değerler KDV olarak belirlenir. KDV hesaplama işlemi birkaç basit işlemden oluşur. Son derece kolay formülle KDV hesaplaması çabucak yapılabilir.

KDV tutarını hesaplamak için iki formül bulunur. Bunlardan birincisi KDV dahil hesaplama formülü ikinci ise KDV hariç hesaplama formülüdür.

(Net Tutar) x [1 + (Vergi Oranı/100)] KDV dahil hesaplama formülü KDV tutarına ulaşılabilir.

Örnek verilecek olursa, bu formüle göre 1000 TL + %18 KDV ise şu şekilde hesaplanır.

1000 x (1 + 18/100) = 1000 x (1 + 0,18) = 1000 x 1,18 = 1180 TL sonucuna ulaşılır.

(Brüt Tutar) / [1 + (Vergi Oranı/100)] KDV hariç hesaplama formülü ile KDV tutarına ulaşılabilmektedir.

Örnek verilecek olursa buna göre %18 katma değer vergisi dahil edilmiş brüt tutar 1180 TL ise KDV hariç tutar şu şekilde hesaplanır.

1180 / (1 + 18/100) = 1180 / (1 + 0,18) = 1180 / 1,18 = 1000 TL

Ancak KDV hesaplamaları büyük rakamlar veya virgüllü sayılarla yapıldığında kafa karıştırıcı veya yanlış sonuçlara neden olabiliyor. Bu yüzden KDV hesaplama araçları büyük kolaylık sağlıyor. Kolay yoldan uzmanpara.milliyet.com.tr üzerinden KDV hesaplama aracı ile en doğru sonuca ulaşabilirsiniz.

Hesaplama yapmak için KDV hesaplama aracında yer alan boşluklara hesaplama yapmak istediğiniz miktarı ve KDV tutarını girin. Ardından hesaplama butonuna basarak ‘KDV Dahil Tutar’ ve ‘KDV Hariç Net Tutar’ sonucunu doğrudan alabilirsiniz.

KDV HESAPLAMA ARACI

Anında, hızlı, doğru, güvenilir KDV ve Tevkifat Tutarı Hesaplama

İsterseniz KDV Dahil, isterseniz KDV Hariç rakamlara göre, seçeceğiniz KDV Oranı üzerinden hesaplama yapabilirsiniz.

Tevkifat seçeneğini aktif ederek, seçeceğiniz Tevkifat Oranı üzerinden Tevkifat tutarını görebilirsiniz.

KDV (Katma Değer Vergisi) Hakkında Merak Edilenler

KDV Nedir?

KDV, hükümetin kamu harcamalarında kullanmak üzere işletme ve vatandaşlardan aldığı vergidir. Bir çok ülkede uzun zamandır uygulanan katma değer vergisi Türkiye'de 1985 yılından itibaren uygulanmaya başlamıştır. KDV yani katma değer vergisi, aylık olarak vergi mükelleflerin kattıkları artı bir değer üzerinden ödenen vergi türdür. Mal ve hizmetlerin üretiminde ilk aşamadan son aşamaya kadar olan zaman diliminde her aşamada eklenen değer üzerinden vergi alınır. Ayrıca satılan ve alınan mal ya da hizmetin sonucunda da dolaylı yoldan KDV alınır. Günlük yapılan her alışveriş ve satın almada KDV payı vardır. KDV'nin işlevi, amacı ve ödenmesi kanunlarla belirlenir ve nasıl ya da hangi oranda ödeneceği değişiklik gösterir. Siz de onbinlerce işletme sahibi gibi hatasız fatura kesmek ve borç alacağınızı takip etmek için web tabanlı ön muhasebe programı Logo İşbaşı’nı kullanabilirsiniz. Ayrıca e-faturaya geçerek ister webden ister cepten e-faturanızı kesebilir anında müşterinizle paylaşabilirsiniz. Üstelik şimdi yerinizden kalkmadan ücretsiz e-fatura danışmanlığımız ile e-faturaya geçebilir ve yıllık 1800 kontör hediyesinden yararlanabilirsiniz.

Ülkemizde Uygulanan KDV Oranları

Ülkemizde Katma Değer Vergisi uygulamasında üç oran vardır. Mal ve hizmetler yüzde 1, yüzde 8 ve yüzde 18 oranları üzerinden KDV'ye tabidir. Hangi üründen ne kadar katma değer vergisi alınacağı farklılık gösterir. Hangi ürünler ne kadar oranda KDV alınacağı listeler halinde düzenlenmiştir. Yüzde 1 ve yüzde 8 dışında genel olarak yüzde 18 KDV oranı üzerinden hesaplama yapılır.

KDV Hesaplaması Nasıl Yapılır?

Öncelikle KDV hesaplaması yapılmak istenen tutar girilir. Yasal olarak uygulanan KDV vergi oranları (%1, %8 ve ya % 18) seçilir. Daha sonra KDV hariç ve ya KDV dahil hesaplamasına göre işlem yapılır.

KDV hesaplaması KDV dahil ve hariç olmak üzere iki formül ile hesaplanabilir. KDV hesaplamasında en basit formül KDV tutarı eşittir mal veya hizmet tutarı çarpı KDV oranı şeklindedir.

KDV Dahil Hesaplama Nasıl Yapılır?

KDV dahil hesaplama türünde ödenen tutarı bulmak için kullanılan formül: (Net tutar) x (1+ vergi oranı) dır. 1000 lira hizmetin kendi bedeli ve KDV oranı yüzde 18 ise ödenecek KDV dahil tutar 1000 x (1 + 18/100) işlemi uygulanarak bulunur: 1000 x 1,18 = 1180. Yani ödenecek KDV dahil tutar 1180 Türk Lirasıdır.

KDV Hariç Hesaplama Nasıl Yapılır?

KDV hariç hesaplama türünde ödenen tutarı bulmak için kullanılan formül: ( Brüt tutar ) / (1 + (Vergi oranı) dır. 1180 lira olan malın KDV hariç bedeli bulunmak isteniyorsa 1180 / (1 + 18/100) işlemi yapılır. 1180/ 1,18 = 1000. Yani malın KDV hariç bedeli 1000 liradır. Ödenen KDV tutarı ise 180 liradır.

KDV Hesaplama Yuvarlama Farkı

Para birimimizde virgülden sonra üçüncü basamağın karşılığı olmadığı için muhasebe işlemlerinde virgülden sonra sadece iki rakam kullanılır. Virgülden sonraki basamakların yuvarlanması gerekir ve yuvarlamanın belli kuralları vardır.

Eğer virgülden sonraki üçüncü basamak beşten büyükse yukarıya yuvarlanır. Örnek olarak 4,476 sayısı 4,48 şeklinde yukarıya yuvarlanır. Virgülden sonraki üçüncü basamak beşten küçükse aşağıya yuvarlanır. Örneğin 4,474 sayısı 4,47 sayısına yuvarlanır.

Eğer sayının virgülden sonraki üçüncü basamağı beş ise en yakın çift sayıya yuvarlanır. Örneğin 4,485 sayısına en yakın çift sayı sekiz olduğu için aşağı doğru yuvarlaması gerekir. Bu sayı 4,48 olarak kabul edilir. Sıfır da çift sayı olarak sayılır. Fakat bazı bilgisayar programlarında bu varsayılan bir kural değildir. Örnek olarak Excel'de eğer özel bir kural belirtilmemişse beşi her zaman yukarıya doğru yuvarlayacaktır.Ürünlerde Uygulanan KDV Oranları

Türkiye'de ürünlerin ihtiyaç anlamında zorunluluk teşkil etme derecesine göre KDV oranları uygulanır. Bu oranlar yüzde 1, yüzde 8 ve yüzde 18 olmak üzere toplamda üç tanedir. En düşük katma değer vergi oranı olan %1 ekmek ve benzeri gibi temel tüketim ürünlerinde uygulanır. Lüks olmayan barınma ihtiyaçlarına da yüzde 1 KDV oranı uygulanır. Unlu mamuller haricinde kalan lüks tüketim malı olmayan süt, yumurta, peynir gibi temel tüketim mallarından yüzde 8 oranında vergi alınır.

Mobilya, beyaz eşya, telekomünikasyon, zorunlu ihtiyaç duyulmayan bazı gıdalar gibi temel tüketim ürünleri olmayan mallara yüzde 18 oranında KDV uygulanır.

Yüzde (%) 1 KDV Uygulanan Ürünler

Genel olarak sayılması gerekirse unlu mamuller, bazı kuruyemişler, bitki tohumları, buğday ve benzeri ürünler, açıkta satılan ambalajlı olmayan bakliyat ürünleri, Kur'an-ı Kerim ve diğer kutsal din kitapları, net alanı 150 metrekareye kadar olan konutlar üzerinden yüzde 1 KDV uygulanır.

Yüzde (%) 8 KDV Uygulanan Ürünler

Et, canlı balık, süt ve süt ürünleri, yumurta, bal, patates, çay ve bisküvi çeşitleri gibi gıda ürünlerinin büyük bir çoğunluğunda uygulanan vergi türüdür. Alkollü ürün satışı olmayan lokanta ve restoranlarda yine yüzde 8 KDV oranı uygulanır. İç ve dış giyim, ayakkabı, terlik, çanta bavul gibi giyim ve sağlık hizmetlerinde de yüzde 8 oranında katma değer vergisi uygulanır. Tiyatro, sinema, müze giriş ücretleri, otel konaklamalarında yüzde 8 KDV uygulanır.

Yüzde (%) 18 KDV Uygulanan Ürünler

Turizm belgesi olan restoranlar ve alkollü mekanlarda, altın ve pırlanta gibi tüketim kalemlerinde, bilgisayar, tablet akıllı telefon gibi elektronik ürünlerde, buzdolabı, çamaşır makinesi, bulaşık makinesi gibi beyaz eşya ürünlerinde, mobilya ürünlerinde yüzde 18 KDV oranı uygulanır. Hatasız stok takibi için stok takip programı Logo İşbaşı’nı kullanabilirsiniz.

Örnek KDV Hesaplama

KDV dahil edilmiş tutardan hesaplama yaparken KDV dahil fiyatı (1 + KDV oranı/100) formülü kullanılır. 600 lira olan malın yüzde 18 KDV'sini bulmak istersek 600 ile 1 eklenmiş KDV oranını çarparız. Bu da 600 x 1.18 = 708 lira yapar. Malın tutarı 600 lira olduğuna göre ödenen KDV tutarı 108 liradır.

KDV'den Matrah Bulma Nasıl Yapılır?

KDV'den matrah bulmak için katma değer vergisinin tutarını seçilen KDV oranının yüze bölümüne bölünmesi gerekir. Kısaca formül: Matrah = KDV tutarı / (KDV oranı/100) şeklindedir. Örneğin, yüzde 18 KDV oranı ile 100 lira ödenmişse matrah 100 / (18/100) işleminden 555,56 Türk Lirası'dır.

Hesaplanan KDV Nedir?

Katma değer vergilerinin işletmeler tarafından her türlü mal ve hizmet satılırken kaydedilmesi ve takip edilmesidir. Satış yapılırken karşı taraftan alınan Katma Değer Vergisi alacak tarafına yazılır. Mevzuat nedeniyle hesaba yapılan düzeltmeler hesaplanan KDV hesabının borcuna yazılır. Dönem sonunda İndirilecek KDV hesabı ile karşılaştırılarak bu hesap kapatılır.

KDV İndirimi Nedir?

KDV mükellefi kişiler için devletin sağladığı istisna ve teşviklerdir. KDV indirimi son tüketiciye yapılan satışın son tüketicinin haricindekilerin üzerinde verginin kalmamasını amaçlar. Üretici tüketici zincirinde bulunanların ödediği vergiyi tahsil ettiği vergiden düşerek üzerinde hiç vergi kalmamasına olanak verir. Vergi yükü tüketici üzerinde kalır. İşletmelerin cirolarında artış görülür. Bu nedenle pandemi döneminde bazı sektörlerde ekonomik faaliyetleri canlandırmak için KDV indirimlerine gidilmiştir.

Motosiklet KDV'si İndirim Konusu Yapılabilir mi?

Binek otomobillerinin Katma Değer Vergisi indirim konusu haline gelemeyeceği KDV kanununda hüküm altına alınmıştır. Motosiklet ve motor binek otomobili olmadığı için ve doğrudan motor ve motosiklet için KDV indirimi yasaklayan bir düzenleme yoktur. Bu nedenle motosiklet için KDV indirimi söz konusu olabilir.

Sık Sorulan Sorular

KDV nedir?

+Katma Değer Vergisi yapılan mal ve hizmet teslimlerinde, mal veya hizmeti teslim alanın, teslim edene ödediği vergi türüdür. "KDV" de Katma Değer Vergisi’nin kısa adıdır.

-Hesaplanan KDV ile İndirilecek KDV arasındaki Fark Nedir?

+Mal ve hizmet teslimi yapan tacirler teslim sırasında fatura vb. belgeler düzenlerler. Mal ve / veya hizmeti teslim ettikleri kişilerden belge üzerinde görünen mal ve hizmet bedeli ile KDV tutarını tahsil ederler. Bu KDV'ye “Hesaplanan KDV” denir. Kendileri mal ve hizmet aldıklarında ise karşı tarafa mal ve hizmet bedeli ile KDV tutarını öderler. Bu KDV ise ödeme yapan için İndirilecek KDV kapsamındadır.

-KDV Beyannamesi Ne Zaman Verilir?

+KDV (Katma değer vergisi) Beyannamesi (aylık olanlar) takip eden ayın 24. günü akşamına kadar verilmelidir.

-KDV Ne Zaman Ödenir?

+Tüketici mal ya da hizmeti alırken zaten bu vergiyi gerçek yüklenici olarak malın fiyatı içerisinde ödemiş bulunmaktadır. KDV mükellefleri ise Vergi Daresi’ne beyanname verdikten sonra beyan ettikleri tutarı, beyanname verilen ayın 26. günü akşamına kadar ödemelidir.

-Tevkifat nedir?

+Tevkifat sözlük anlamı olarak “para konusunda kesintiler” anlamındadır. Vergi bağlamında ise, “vergiler üzerinde bölüşme/kesinti yapma” anlamına gelir.

-KDV Tevkifatı Nedir?

+Devlet KDV alacağını önceden güvence altına almak istemektedir. Kanunda belirlenmiş mallarınalım satımı veya görülen hizmet bedeli üzerinden hesaplanan Katma Değer Vergisi’nin, alıcılartarafından bazen tamamı, bazen de kanunda belirlenen oranda kesinti yapılarak, satıcıya değil deVergi Dairesi’ne vergi sorumlusu sıfatıyla beyan edilip ödenmesidir.

Faturada farklı Tevkifat Oranları var ise her bir Tevkifat Oranı Toplamı ayrı olarakgösterilmelidir.

Tevkifat Oranı’nı Nasıl Belirleyeceğim?

+Tevkifat, yapılan her hizmet veya satışı gerçekleştirilen her üründe yapılamaz. Tevkifat uygulanabilecek işlemler, Bakanlar Kurulu tarafından belirlenmiş olup, Bakanlar Kurulu’nun açıkladığı farklı mal ve hizmetler için farklı oranlar ilgili yayınlardan incelenmelidir.

-KDV HESAPLAMALA

KDV Hesaplama Programı

| KDV hariç fiyattan KDV dahil fiyatın bulunması: | KDV dahil fiyattan (genel toplam) KDV hariç fiyatın bulunması: |

![]() KDV Hesaplama Excel

KDV Hesaplama Excel

1.1. KDV Hesaplama Formülü:

KDV Dahil Fiyat: Mal ve Hizmet Bedeli x [1 + (KDV Oranı/100)]

KDV Dahil fiyattan KDV hariç fiyatın bulunması: KDV Dahil Fiyat / [1 + (KDV Oranı/100)]

Sadece KDV tutarını hesaplamak için mal ve hizmet bedeli ile (KDV Oranı/100) yani %1, %8, %18 çarpmamız yeterli olacaktır.

KDV Dahil fiyatı bulmak için mal ve hizmet bedeli ile [1+ (KDV Oranı/100)] yani 1,01-1,08-1,18’le çarparız.

KDV dahil fiyattan mal ve hizmet bedelini hesaplamak için KDV dahil fiyatı [1+ (KDV Oranı/100)] yani 1,01-1,08- 1,18’e böleriz.

1.2. Katma Değer Vergisinin Konusu: Üretim tüketim zincirinin her aşamasında malların ve hizmetlerin satışından alınan ve vergi indirimine imkân tanıyarak değer artışını temel alan nesnel, çok aşamalı ve genel bir satış vergisi olan katma değer vergisi (KDV), 25.10.1984 tarih ve 3065 sayılı kanun ile 1 Ocak 1985 tarihinden itibaren Türkiye'de uygulamaya geçirilmiştir. Bu kanuna göre KDV’ye tabi işlemler, üç fıkra olarak düşünülmüştür:

1- Ticari, sınai, zirai faaliyet ve serbest meslek faaliyeti çerçevesinde yapılan teslim ve hizmetler, vergi konusu içine alınmıştır. Ancak burada süreklilik ilkesi benimsenmiştir. Yani kişilerin kendi aralarındaki teslim ve hizmetler KDV konusuna girmez. Bu işleri sürekli yapanların teslim ve hizmetleri KDV’nin konusuna girer.

2- Her türlü mal ve hizmet ithalatı vergi konusu içine alınmıştır. Böylece yurt içinde üretilen mal ve hizmetler ile ithal edilen mal ve hizmetler arasındaki vergi tarafsızlığı korunmuş olur.

3- İlk iki fıkraya girmeyip de bu vergi bakımından özellik arz eden ve vergi kapsamına alınması gerekli görülen faaliyetlerden doğan teslim ve hizmetler, vergi konusu içerisine alınmıştır.

1.3. Vergiyi Doğuran Olay: KDV’yi doğuran olay, malın teslimi, fatura veya benzeri bir belgenin düzenlenmesi ile ortaya çıkmaktadır. Hangisi önce yapılmışsa vergiyi doğuran olaya o esas alınır. İşletmeler kendilerine yapılan teslim ve hizmetler için KDV öderler. Bu KDV'ye "İndirilecek KDV" denir.

KDV, işletmenin ne geliri ne de gideridir. Gider sayfasında indirilecek KDV olarak hesapladığımız katma değer vergisi, gelir sayfamızda hesaplanan katma değer vergisi olarak hesaplanacak ve gelir sayfasının Hesaplanan KDV sütununa kaydedilecektir. İşletmeler yaptıkları teslim ve hizmetler için KDV hesaplarlar ve KDV tutarı alırlar, buna KDV'ye de "Hesaplanan KDV" denir.

1.4. Katma Değer Vergisi İşletmenin Geliri ve Gideri Kesinlikle Değildir: İşletme hesabı defterinin gider ve gelir sayfasına yazılan KDV tutarları, işletmenin geliri ve gideri değildir. İşletmenin alış ve satış yaparken mal teslimi ve fatura düzenlenmesi durumunda, malın cinsine göre kanunun belirlediği oranlarda hesaplanan ve devlete ödenmesi gereken vergidir. İşletme; ay sonunda hesaplanan KDV’nin indirilecek KDV’den fazla çıkması hâlinde farkı, bir sonraki ayın 26’sına kadar bağlı bulunduğu vergi dairesine KDV beyannamesi ile beyan eder ve öder. Hesaplanan KDV, indirilecek KDV’den az olursa aradaki fark, gelecek ay ve aylarda indirilmek üzere devredilir.

KDV hesaplamasıyla ile ilgili örnek:

Örnek: 600 TL lik bir malın %18 KDV si ne kadardır?

Cevap: 600 x 0.18 = 600 x (18 / 100) = 108 TL KDV tutarıdır.

Malın KDV dahil fiyatı = 600 TL + 108 TL = 708 TL dir.

Malın KDV hariç fiyatı = 600 TL dir.

KDV Hesaplama (Dâhil ve Hariç Hesaplama)

KDV Hesaplama

KDV Dahil ve KDV Hariç Hesaplama Hakkında

Katma değer vergisi kısaltılmış adıyla KDV, ülkemizde yapılan mal ve hizmet teslimlerinde, tüketicinin mal veya hizmet verene ödediği bir vergi türüdür. KDV, tüketim süreci içerisinde kazanılan katma değer üzerinden, vergi matrahından düşülmesine imkân verilerek ürün veya hizmete göre belirli oranlarda alınır. (%1, %8, %18).

KDV nasıl hesaplanır? KDV dahil ve hariç hesaplama formülü ve yöntemi

Yüzde 1 Katma Değer Vergisi Alınan Ürünler:

Bu kategoride bulunan mal ya da hizmetler bazı zorunlu ihtiyaçları da kapsar. Kişilerin bu mal ya da hizmetlerin de zaruri ihtiyaçlarının da karşılayabilmesi için kesinlikle temin etmesi gerekir. Temel tüketim ürünleri de bu kategori içinde yer alır. Temel tüketim ürünlerine ise, buğday unundan üretilen ekmek ve çeşitleri de örnek gösterilebilir. Bazı lüks olmayan barınma ihtiyaçları için de yüzde 1 Katma Değer Vergisi oranı olarak kullanılır.

Yüzde 8 Katma Değer Vergisi Alınan Mal ya da Hizmetler:

Yüzde 8 oranında Katma Değer Vergisi oranı, günümüzde en sık kullanılan Katma Değer Vergisi oranıdır. Genellikle de bu vergi, gıda ürünlerine yansıtılır. Bu kategori içinde bulunan ürünler de lüks kavramına girmez. Aynı zamanda da temel tüketim şeklinde adlandırılır. Bu kategoride bulunan ürünlere de yumurta, peynir, süt de örnek olarak verilebilir.

Yüzde 18 Katma Değer Vergisi Alınan Mal ya da Hizmetler:

Temel tüketim ürünü içinde olmayan hemen hemen tüm mal ya da hizmetler bu kategoriye girer. Bu kategoriye ise; mobilyalar, Telekomünikasyon ürün ve hizmetleri, elektronik, beyaz eşyalar ürünler gibi ürünler örnek olarak verilebilir.

KDV hesaplama aracı sayesinde KDV hariç ya da KDV dahil tutarları da istediğiniz KDV oranında kolaylıkla hesaplayabilirsiniz.

KDV Dahil ve Hariç Hesaplama Formülü ve Yöntemi

KDV dahil hesaplaması, temel olarak "KDV hariç bir ürün fiyatı × (1 + KDV oranı)" formülü şeklinde hesaplanıyor. Örneğin, ürünün fiyatı ise, 1.000 TL ve KDV oranı ise, olduğunda, 1.000 TL * (1 + 0,18) = 1.000 TL * 1,18 = 1.180 TL KDV dahil bir ürün fiyatı oluyor. Matematiksel olarak da daha basit bir hale gelmesi için de KDV oranını 1’in virgülünden sonra yazabilirsiniz. (1,18, 1,08, 1,01 gibi)

KDV hariç olmak üzere KDV hesaplaması yapmak ise, temel olarak "KDV dahil bir ürünün fiyatı ÷ (1 + KDV)" formülü ile birlikte hesaplanıyor. Yani KDV dahil olan formülündeki bölme ve çarpma işlemini yapmak yeterlidir. Örneğin, 1.180 TL ürünün KDV dahil olan fiyatı ve ürünü uygulanan KDV oranının ise, olduğu halde, 1.180 TL / (1 + 0,18) = 1.180 TL / 1,18 = 1.000 TL KDV hariç fiyatı ortaya çıkar. Bu sayede KDV dahil ve hariç hesaplamaları kolaylıkla yapabilirsiniz.

100.00 Türk Lirası

Burası %8 KDV Oranı uygulanan mal ya da hizmetler için geçerlidir.

Mal ya da hizmetin kdvsiz satış fiyatı 100 Türk Lirası olsun. Bu mal ya da hizmetin KDV Oranı %8 ise;

Bu 100 liraya 8 lira KDV eklenir. (100TLnin yüzde 8'i = 8)

Malı satan kişi sizden 108TL. tahsil eder, 100TL yi kendi alır, kalan 8 lirayı, Katma Değer Vergisi adı altında devlete öder.

İşte buradaki 8 lirayı ne alıcı kazanır ne satıcı kazanır*

8 lira Tüketicinin cebinden çıkar, satıcının üzerinden devlete aktarılır. KDV'nin dolaylı vergi olması da bundan kaynaklanır. Siz, malın ya da hizmetin satış fiyatını (etiket fiyatı) 108 Türk Lirası olarak görürsünüz ve ödemeyi ona göre yaparsınız. Bu malın ya da hizmetin vergisini de siz ödemiş olursunuz.

*Normal şartlarda satıcılar, sizden tahsil ettiği katma değer vergisini devlete ödemekle yükümlüdür. Fakat satıcının işletmesiyle ilgili giderleri fazlaysa bu kdvyi ödemeyebilir. Örneğin satıcı 1 ay boyunca 8₺ KDV topladı. Aynı ay içinde işletmesi ile ilgili gösterebileceği giderlerin toplamı da 9₺ olsun. Böyle bir durumda, satıcı, topladığı KDVleri devlete ödemekle yükümlü değildir. Yani devlete ödenmesi için kesilen KDVler satıcıya kalır.

gelişim planı örnekleri 2022 doğum borçlanmasi ne kadar uzaktaki birini kendine aşık etme duası 2021 hac son dakika allahümme salli allahümme barik duası caycuma hava durumu elle kuyu açma burgusu dinimizde sünnet düğünü nasil olmali başak ikizler aşk uyumu yht öğrenci bilet fiyatları antalya inşaat mühendisliği puanları malta adası haritada nerede